転職お役立ち情報

本記事で説明する内容は以下のとおりです。

- 税理士の独占業務とそれ以外の仕事内容

- 税理士の働き方およびそれぞれの年収目安

- 税理士として働くメリットと税理士の仕事できつい点

税理士は、企業や個人の税金・会計をサポートするお金の専門家です。

税務申告や書類作成などの独占業務に加え、経営や資金面のアドバイスなど幅広く活躍しています。

会社経営と税務は切り離せません。

そのため、安定した需要があり、独立や在宅など柔軟な働き方ができるのも魅力です。

この記事では、税理士の仕事内容や働き方、年収、資格の取り方までわかりやすく解説します。

そもそも税理士とはどのような仕事?

税理士は税金の専門家であり、国家資格の1つです。

以下の3つは税理士の独占業務であり、税理士以外が行うことはできません。

- 税務代行

- 税務書類の作成代行

- 税務相談

税金は計算方法や申告手続き、各種期日などが厳格に定められています。

ルールは複雑な部分が多いため税務の専門知識がない人が正確に行うのは容易ではありません。

しかし税務に「知らなかった」は通用しないため、完璧な申告・納税を行うために、専門家である税理士に依頼するのが一般的です。

税理士はクライアントである企業や個人から相談を受け、税務代行やアドバイスなどを行います。

また、会計業務や経営コンサルティングなどの税務に関連する幅広い業務を行う税理士も多いです。

税理士と公認会計士の違いは?

|

|

税理士 |

公認会計士 |

|

独占業務 |

|

監査業務 |

|

独占業務以外の主な仕事 |

|

|

|

主なクライアント |

中小企業、個人事業主、事業主でない個人 |

上場企業や大規模な企業 |

|

試験科目 |

必須2科目、選択必須1科目、選択科目2科目の計5科目

【必修科目】

【選択必修科目】 ※2科目取得も可能

【選択科目】

|

論文式試験 【必須科目】

【選択科目】 以下のうち1科目

|

|

登録要件 |

会計に関する事務等に従事した期間が2年以上 |

|

税理士と公認会計士は混同されることも多いですが、専門分野が異なります。

独占業務以外の主な仕事やクライアントにも大きな違いがあるため、全く異なる働き方といえるでしょう。

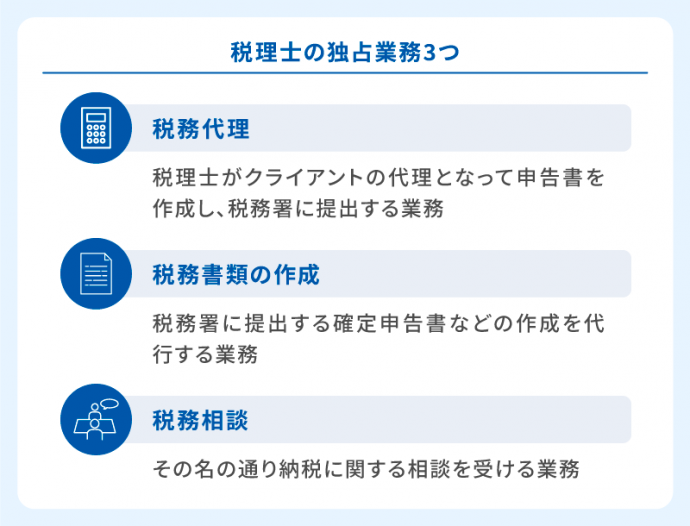

税理士だけができる!3つの独占業務

税理士は、税理士法に基づく国家資格です。

税理士の仕事内容として代表的なものに、独占業務が挙げられます。

- 税務代理

- 税務書類の作成

- 税務相談

以上3つは、税理士以外が行うことが禁じられています。

まずは税理士の独占業務について説明しましょう。

税理士の独占業務・税務代理

まず税務代理について解説します。

税理士がクライアントの代理となって申告書を作成し、税務署に提出する業務です。

税理士は決算期ごと・クライアントごと・税目ごとに代理権限証書を税務署に提出しておく必要があります。

税制度は複雑なものです。

また、納めるべきものをきちんと納めなければなりません。

納税者であるクライアントの代わりに税金の申告を行う業務が税務代理です。

税理士の独占業務・税務書類の作成代行

税務書類の作成代行とは、税務署に提出する確定申告書などの作成を代行する業務です。

具体的には、

- 確定申告の税務書類

- 青色申告の税務書類

- 個人事業主及び法人の月次・年次決算書(損益計算書・貸借対照表など)

- 相続税申告書

- 源泉所得納付書

- 異動届等各種届出書

などです。

クライアントの求めに応じ、さまざまな種類の書類の作成を代行します。

税理士の独占業務・税務相談

最後の独占業務は税務相談です。

市役所などで無料の税務相談を行っているのを見かけたこともあるかもしれません。

その名の通り納税に関する相談を受けることです。

ただし、

- 税務調査の相談(立会・交渉・修正申告書の作成)

- 会計及び税務処理に関する相談

- 国際税務・組織再編税務などの高度な税務専門サービス(Big4のような大規模法人が主に行う)

など、対策する内容は多岐に渡ります。

希望の条件を妥協しない!

今の働き方を変えたい税理士・税理士科目合格者向け

転職相談会

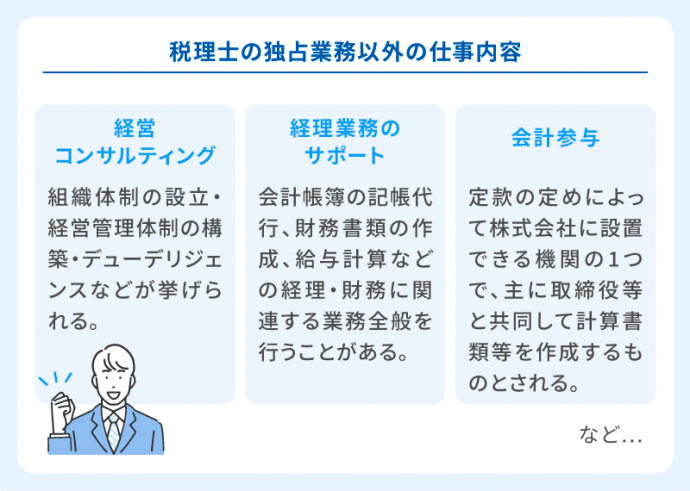

税理士の独占業務以外の仕事内容

続いて、税理士の独占業務以外の仕事内容について解説します。

独占業務は税理士の非常に重要な業務ですが、その他にも、税理士には多くの仕事があります。

経営・財務コンサルティング業務

独占業務以外の仕事内容として、経営コンサルティングに力を入れている税理士もいます。

経営コンサルティングとは経営や事業に関わる相談を広く含む業務です。

利益を上げるための提案を行います。

税理士が関わるものとしては、組織体制の設立・経営管理体制の構築・デューデリジェンスなどが挙げられます。

ただし、大企業相手の経営コンサルティングという役割は大きな負担を伴い、個人の税理士が手がけられるレベルではありません。

こうした業務を提供し対応が可能なのは、主にBig4税理士法人やその他の大手会計事務所、FAS系のコンサルティングファームです。

独立開業した税理士がひとりで従事することはあまりないと考えられます。

経営コンサルティングのうち、組織体制作りを担当する税理士もいます。

業務の効率化や生産性の向上を図ることを目的にし、既存の組織体制を見直すことです。

経理・会計支援業務(記帳代行・給与計算など)

日常的な経理・会計業務のサポートも重要な業務の一つです。

具体的には、クライアントに代わって、日々の取引を帳簿に記録する記帳代行や、従業員の給与計算、年末調整などの事務作業を行います。

これにより、事業主は煩雑なバックオフィス業務から解放され、本業に集中できるようになります。

正確な記帳は、後の決算・税務申告の基礎となり、経営状況の正確な把握にも不可欠です。

会計参与として企業支援

時には経営管理体制の構築を手がけることもあります。

会計参与としての業務は、税務や会計の枠を超え、企業の経営そのものを深くサポートします。

時には、経営管理体制の構築を手がけることもあります。

具体的には、

- 経営計画の策定

- 内部統制システムの構築

- コーポレートガバナンス/リスク管理体制の強化

などを通じて、経営の効率化と経営目的の達成を目指した管理体制の改善を行います。

また、企業の重要な転機であるM&A(合併・買収)において、デューデリジェンス(資産査定)を実施することもあります。

買収額を決定する上での非常に重要な判断材料となります。

専門性が高く難易度が高い業務ですが、それだけに企業の未来に直結する大きなやりがいがある業務です。

税理士の年間スケジュールと繁忙期

税理士の業務は、クライアントである企業の決算月や税法の定めに基づき、年間を通してスケジュールを組んだ上で進めます。

そのため、月によって業務量に大きな波があり、繁忙期と閑散期が明確に分かれるのが特徴です。

また、申告期限に合わせて、作成が必要な書類や対応が異なります。

最も忙しい時期は、個人の確定申告が行われる2月〜3月と4月〜5月です。これは、日本企業は3月決算の法人が多く、その申告業務があるからです。

1月〜5月頃は非常に忙しくなる時期と言えるでしょう。

税理士の年間スケジュール

税理士の年間スケジュールは、日本の税制とクライアントの決算月に大きく左右されます。

個人をクライアントに多く持つ税理士が最も多忙な時期は、確定申告に対応する2月〜3月です。

法人のクライアントが多い場合、4月〜5月に繁忙期がピークを迎えます。3月決算の法人が最も多いためです。法人税・地方税申告の対応で「超繁忙期」と言えるでしょう。

6月以降は、比較的業務が落ち着く閑散期に入ります。

3月以外の決算月の法人対応や税務調査対応が行われます。

また、この時期に株主総会がある場合、準備に関わる税理士もいます。

11月〜12月にかけては、クライアントの年末調整の準備、そして実施です。

翌年の確定申告に向けた最終の節税対策や会計処理の締めを行い、再び繁忙期へと突入します。

年間を通じて、申告期限を意識したサイクルで業務が進行します。

税制が変更となると、追加の業務が発生することもあります。

法人対象の繁忙期(12~5月)

企業の決算期は基本的に12月と3月が多いです。

特に3月決算の会社が多数のため、その前後が税理士の仕事にとっての繁忙期になります。

3月決算の場合、決算に向けての準備作業(決算に関する打ち合わせ、税務申告書作成のための資料依頼)を行います。

4月に申請のために企業が会計帳簿を締めるためのサポートを行います。

大企業に対しては法人税などの税金計算及び税効果会計のサポートが必要です。

中小企業など非上場会社の場合は、税金の納付期限に合せて5月に決算作業を行います。

法人相手の税理士は自分のクライアントの決算期によります。

先ほど述べたように12月と3月決算が多いことを考えると、12~5月が忙しい時期となるでしょう。

個人対象の繁忙期(1~3月)

個人を対象とする税理士の仕事内容の繁忙期は、確定申告の時期に集中します。

確定申告とは、該当年の1年間の所得を計算して所得税や住民税を納め、また過分に納めた税金の還付を受けるための手続きです。

会社に勤務している人は、会社が給料から源泉徴収してあります。

正確な所得税額との差額は12月の年末調整で調整してくれるので、基本的には確定申告は必要ありません。

主に確定申告が必要なのは

- 個人事業主やフリーランスなど、事業所得があった人

- 株などの配当所得があった人

- 不動産所得があった人

- 退職所得や一時所得があった人

などです。

またサラリーマンであっても、給与収入が2,000万円を超えている場合や、2箇所以上の会社から給与を受け取っている場合にも確定申告する必要があります。

クライアントである法人のオーナーやその親族等が不動産や株式の投資などを行っている場合、確定申告も税理士の仕事内容となることが多いです。

確定申告は毎年2月半ばから3月半ば頃に行われます。

この時期は税理士にとって非常に忙しい時期です。

個人を対象とする場合の税理士の繁忙期はその前後となるでしょう。

閑散期(6~11月)

繁忙期を過ぎると、閑散期になります。

税理士にとって6月頃から11月頃までは、閑散期と言えるでしょう。

この時期の税理士の仕事内容は、巡回監査(クライアントへ出向いて、経理が正しいかのチェック業務)・月次決算・税務調査の立ち会いなどとなります。

積極的に採用が行われるのもこの時期です。

転職を希望する人にとっては忙しいシーズンとなるでしょう。

税理士の求人

税理士の働き方と年収目安

税理士は幅広い仕事を行うだけでなく、働き方の選択肢が多い点も特徴です。

そして同じ税理士という資格でも、働き方が違えば年収にも違いがみられます。

この章では税理士の働き方ごとに、仕事内容や年収目安などを解説します。

1. 会計事務所(勤務税理士)

会計事務所とは会計業務を請け負う事務所の総称です。税理士法人や監査法人も会計事務所に該当します。

しかし単に「会計事務所」と呼ぶ場合は個人事務所や規模の小さい法人を指すケースが多いです。

本記事でも以降は「会計事務所」という言葉を個人事務所や小規模の事務所という意味合いで使います。

会計事務所に勤務する税理士の年収の目安は、400万円〜800万円台です。

規模が小さいため、後述する税理士法人に比べると年収目安は低めになります。

ただし、役職(ポジション)や扱う分野の専門性などによっては高年収を狙える可能性もあります。

2. 税理士法人(勤務税理士)

税理士法人は2人以上の税理士によって設立・運営されている法人です。

一口に税理士法人といっても法人によって規模が大きく異なります。

中小規模の税理士法人に勤める税理士の年収目安は、500万円〜800万円台です。

一方で中堅規模や大手税理士法人になると、600万円〜1,000万円前後が目安となります。

BIG4税理士法人の場合、ポジションが上がれば年収1,000万円超となるのも珍しくありません。

勤務税理士が得られる年収は、勤務先の規模によって大きく左右されるといえるでしょう。

3. 一般企業(企業内税理士)

一般企業に勤める税理士は企業内税理士と呼ばれます。

企業内税理士の年収目安は、勤務先の規模よりも仕事内容によって異なります。

経理担当として働く場合、年収目安は400万円〜600万円程です。

ほかの従業員と同じ給与体系が適用されるため、あまり高年収は狙えません。

反対に、税理士の専門知識を活かせる仕事内容の場合は高年収を期待できます。

たとえば金融機関において融資先のコンサルティングを行う場合や、個人の資産運用・税務相談などを行う場合は高年収を得られるでしょう。

仕事内容によっては年収1,000万円〜2,000万円超も実現可能です。

4. 独立開業

税理士は独立開業をしやすい資格です。

開業税理士は上手くいけば勤務税理士や企業内税理士を大きく上回る年収を得られます。

年収1,000万円超、ケースによっては1億円に達する税理士もいるようです。

反対に、勤務税理士の平均年収を大きく下回る開業税理士も珍しくありません。

年収300万円〜400万円の開業税理士も多く存在します。

開業税理士は高年収を得られるケースもあれば、反対のケースもあり、両極端といえるでしょう。

税理士として働くメリットとは?

税理士の仕事内容は専門知識が必要で難易度が高い上に、資格を取得すること自体も決して容易ではありません。

しかし、苦労する場面が多いのと同時に多くのメリットが存在します。

この章では税理士として働くメリットを5つ紹介します。

独占業務があるため、安定した需要を見込める

最初に紹介したように、

- 税務代理

- 税務書類の作成

- 税務相談

この3つは、法律で定められた税理士の独占業務です。

これらの業務は、税理士の資格を持たない者が行うことが禁じられています。

企業も個人も、納税とは切り離せません。

税に関する手続きを行う限り、税理士へのある程度安定した需要が見込めます。

景気の変動やトレンドに左右されにくい、税理士という職業の安定性の根拠と言えるでしょう。

勤務・独立・企業内など、多様な働き方の選択肢がある

仕事の形態が幅広いのも税理士のメリットです。

税理士は以下のように様々な働き方を選べます。

- 会計事務所や税理士法人で勤務税理士として働く

- 一般企業で企業内税理士として働く

- 独立開業をし、自身で会計事務所を運営する

自分に合った働き方を選べるため、仕事で充実感を得られる可能性が高いです。

キャリアアップや転職に有利になる

税理士資格を持っている・税理士として働いた経験がある人は、以下の要素を有するといえます。

- 独占業務である税務分野の対応ができる

- 会計・税務に関する高度な知識を有している

- 経営コンサルティングや経理指導など関連業務もできる

これらはキャリアアップや転職において非常に有利な要素です。

税理士として働けば、キャリア形成の面でも様々なメリットを得られるでしょう。

他資格と組み合わせることで、対応できる業務範囲を広げやすい

税理士資格は、他の資格と組み合わせることで、対応できる業務範囲を大きく広げることが可能です。

税理士資格と相乗効果を生み出せるダブルライセンスの一例を紹介します。

司法書士:この資格があると企業法務と登記手続きを連携させ、会社設立や役員変更、M&Aに伴う登記業務まで一貫して支援可能です。

行政書士:企業設立時の許認可申請や、各種契約書の作成、法務関連の文書作成業務を代行。事業開始・運営を総合的にサポートします。

社会保険労務士(社労士):給与計算・年末調整といった税務業務に加え、社会保険や労働保険の手続き、就業規則の作成、労働問題へのアドバイスも提供できるようになります。

中小企業診断士:会計・税務の分析結果を基に、より踏み込んだ経営コンサルティング、事業計画策定、補助金・融資支援など、経営課題の解決を専門的に行えます。

不動産鑑定士:税務上の資産評価に加え、相続やM&Aにおける不動産の適正な時価評価を提供でき、企業の資産戦略を多角的に支援できます。

これらの複合的な専門知識を持つことで、税理士は単なる税務の専門家ではなく、クライアントの多様なニーズに応えられるようになります。

ビジネスチャンスの拡大につながり、総合的なビジネスパートナーとしての価値を高められるでしょう。

定年がなく生涯現役で働ける

税理士には定年がないため、現役として長く働き続けることができます。

他の職種で定年および定年近くまで働いた後に、セカンドキャリアとして税理士を選ぶ人も多いです。

日本税理士会の資料で第6回税理士実態調査の結果が公表されており、その中で年齢層についても紹介されています。

少し古いデータですが、平成26年1月1日時点における税理士の年齢層は以下の通りです。

|

年代 |

全体に占める割合(%) |

|

20代 |

0.6 |

|

30代 |

10.3 |

|

40代 |

17.1 |

|

50代 |

17.8 |

|

60代 |

30.1 |

|

70代 |

13.3 |

|

80代 |

10.4 |

60代以上が半分以上を占めることからも、税理士は長く続けやすい仕事であるとわかります。

税理士の仕事できつい点

前章では税理士のメリットを紹介しましたが、一方できつい点も存在します。

悪い意味でのギャップを防ぐためには、きつい点についても事前に知っておくべきでしょう。

この章では税理士の仕事のきつい点を3つ紹介します。

より詳細な解説はこちらの記事でご確認ください。

業務の責任が大きく、ミスが許されない場面が多い

税理士の専門分野である税金はミスが許されない世界であり、些細な誤りや抜け漏れが大きなトラブルにつながる恐れがあります。

例えばちょっとした入力漏れや計算ミスが原因で過少申告をしてしまうと、過少申告加算税というペナルティが課せられます。

また、利息の性質をもつ延滞税を課せられる可能性も高いです。

反対に特例の適用漏れや計算方法の誤りにより本来よりも多く申告・納税してしまえば、納税者に必要以上の負担をかけてしまいます。

税金という重要なものを扱う以上、高いレベルでの正確性が求められるためミスのプレッシャーが強く、きついと感じやすいです。

確定申告期など、繁忙期に業務量が集中しやすい

税理士は繁忙期と閑散期で業務量の差が非常に大きい点が特徴です。

税理士が扱う業務には、以下のように業界業種を問わず対応するべき時期が同じ業務が多く存在します。

- 所得税の確定申告(1月~3月)

- 年末調整(11月下旬~翌年1月)

法人クライアントが多い税理士は、特定の時期に決算申告業務が重なることもあるでしょう。

また、いずれの業務も資料が揃うまで進められません。

すなわち余裕をもって早く始める、ということができないのです。

そのためどうしても特定の時期に業務量が集中することになってしまいます。

繁忙期は業務量が極端に多く負担がかかるため、どうしてもきついと感じやすいです。

法改正や制度変更に対応し、知識をアップデートし続ける必要がある

「税理士試験に合格すれば勉強しなくて済むようになる」

このような考えは誤りです。税理士として働く以上、税務や会計の勉強をずっと続ける必要があります。

税法は毎年のように改正が行われ、以前までのやり方が一切通用しなくなるケースも珍しくありません。

しかし税務の専門家としてクライアントのサポートを行う以上、最新の税法にも精通している必要があります。

最新の税制に対しても理解を深めることが大切なため、常に情報収集や勉強を続ける必要があるのです。

税理士試験の概要と難易度

税理士資格を取得するまでの大まかな流れは以下の通りです。

- 税理士試験に合格する

- 2年以上の実務経験を積む(試験前の実務経験も認められる)

- 税理士登録をする

このうち特に難易度が高いのは1の税理士試験合格です。

この章では税理士試験について解説します。

税理士試験の概要

税理士試験の概要を紹介します。

|

受験資格 |

学歴要件、職務要件等の何らかの受験資格を満たす必要がある (必須2科目は受験資格なし) |

|

試験日程 |

毎年8月上旬の3日間 合格発表は11月末〜12月上旬 |

|

試験科目 |

計5科目の合格で資格取得が認められる

【必修2科目】

【選択必修1科目】 ※両方の受験も可能

【選択3科目】

|

|

合格した科目の扱い |

科目合格は生涯有効 (5科目合格までの期間に定めはない) |

税理士試験の特徴は科目合格制を採用している点です。

全部で5科目に合格する必要があり、一度合格した科目は生涯有効となります。

なお、税理士試験は受験資格が定められています。

税理士試験の受験資格については国税庁の案内をご確認ください。

税理士試験の難易度と合格率の目安

令和4年度・令和5年度の税理士試験の科目別合格率は以下の通りです。

|

科目 |

令和6年度 |

令和5年度 |

|

簿記論 |

17.4% |

17.4% |

|

財務諸表論 |

8.0% |

28.1% |

|

所得税法 |

12.6% |

13.8% |

|

法人税法 |

16.4% |

14.0% |

|

相続税法 |

18.7% |

11.6% |

|

消費税法 |

10.3% |

11.9% |

|

酒税法 |

12.1% |

12.7% |

|

国税徴収法 |

13.0% |

13.9% |

|

住民税 |

18.2% |

14.7% |

|

事業税 |

13.7% |

16.4% |

|

固定資産税 |

18.0% |

17.3% |

|

合計 |

13.5% |

18.8% |

必須2科目が15〜30%程度、その他の科目は10%台といずれも非常に低い数値です。

1科目合格するだけでもハードルが高いものの、資格を取得するには計5科目に合格する必要があります。

税理士試験は非常に難易度が高いといえるでしょう。

まとめ

税理士には独占業務があります。

税務代行・税務書類の作成代行・税務相談、この3つの独占業務がある限り、税理士の需要・仕事はある程度確保されていると言えるでしょう。

それだけではなく、関連する業務として、経営コンサルティングや経理業務のサポートなどを行い幅広く活躍する税理士も多いです。

また、税理士には働き方の選択肢が豊富という特徴があります。

所属税理士、企業内税理士、独立開業などのさまざまな選択肢があり、自分に合った働き方がしやすいといえるでしょう。

仕事内容や働き方を自分で選び、充実した仕事をしたい。

そう考える人にとって、税理士という職業はひとつの選択肢となるはずです。

Profile レックスアドバイザーズ

公認会計士・税理士等の有資格者をはじめとする会計人材専門特化した人材紹介会社。

■公認会計士・税理士・経理の転職サイトREX

https://www.career-adv.jp/

■株式会社レックスアドバイザーズ

https://www.rex-adv.co.jp/

企業別インタビュー

転職成功ノウハウ

公認会計士・税理士・経理・財務の転職は

レックスアドバイザーズへ